证券代码:002340 证券简称:格林美 公告编号:2016-104

格林美股份有限公司

关于签署BAMETA公司股权转让及增资协议的公告

本公司及董事会全体成员保证公告内容真实、准确和完整,不存在虚假记载、误导性陈述或者重大遗漏。

一、概述

为了进一步拓展废旧金属资源国际来源通道、发展与国际废物处理巨头雷曼迪斯(REMONGDIS)废物业务伙伴关系,提升公司有色金属废物回收利用的综合分选技术,打造有全球核心竞争力的废旧金属资源循环再造产业链,格林美股份有限公司(以下简称“公司”、“格林美”或“丁方”)以自有资金5,150,000欧元收购由德国废物巨头雷曼迪斯集团(REMONDIS)实际控制的BAMETAGmbH(以下简称“BAMETA”、“目标公司”或“戊方”)30%股权并对其增资,公司与BAMETA及其原股东THYSSEN ALFA Rohstoffhandel München公司(以下简称“THYSSENALFA”或“甲方”)、Karl Karletshofer公司(以下简称“Karletshofer”或“乙方”)、Indra Recycling公司(以下简称“Indra”或“丙方”),于2016年10月24日签署了《Agreement regarding the participation of GEM inBAMETA GmbH》。

根据《公司章程》、《对外投资管理制度》等相关法律法规的规定,本次签署股权转让及增资协议不需要提交公司董事会、股东大会审议。

本次签署股权转让及增资协议不构成关联交易,也不构成《上市公司重大资产重组管理办法》规定的重大资产重组,无须经有关部门批准。

二、交易对方基本情况

1、THYSSEN ALFA Rohstoffhandel München公司

公司名称:THYSSEN ALFA Rohstoffhandel München公司

地址:Bahnhofstr. 106, 82166 Grfelfing

公司情况:由雷曼迪斯集团(REMONDIS)下属企业TSR控股,在德国拜仁州和奥地利拥有 22 家料场,收集、处理废钢和有色金属废料,其股东结构:

TSR(Remondis占股80%)占比66%,MaxAicher集团占比24%,Althoff先生占比10%。

2、Karl Karletshofer公司

公司名称:Karl Karletshofer公司

地址:Lessingstr.19,89231 Neu-Ulm

公司情况:主要收集处理有色金属废料,公司为家族自有,Karletshofer占比100%。

3、Indra Recycling公司

公司名称:Indra Recycling公司

注册地:Hockenheim, III. Industriestr. 2, 68766 Hockenheim

公司情况:由雷曼迪斯(Remondis)控股,拥有浮选设备,处理以破碎料里重料为主的混合金属。股东结构:Remondis占比97%,Lopez先生占比3%。

三、目标公司基本情况

1、基本情况

公司名称:BAMETA GmbH

成立时间:2013年5月31日

注册资本:400万欧元(按照当前汇率计算,约为人民币32,639,200.00元)

注册地:德国Buchloe市

经营范围:主要经营范围为金属废料、混合物及塑料的分选提纯与贸易,以及前述商品的处理及准备。

目标公司主要业务是分离混合金属碎料中的黑色金属和有色金属,目标公司集中了股东的废物处理先进技术,建立了金属废物分选提纯领域的世界先进装备与技术体系。目标公司将共享股东REMONDIS,TSR和 THYSSENALFA三家欧洲废物集团的渠道,保障原料供应。

2、股权结构情况

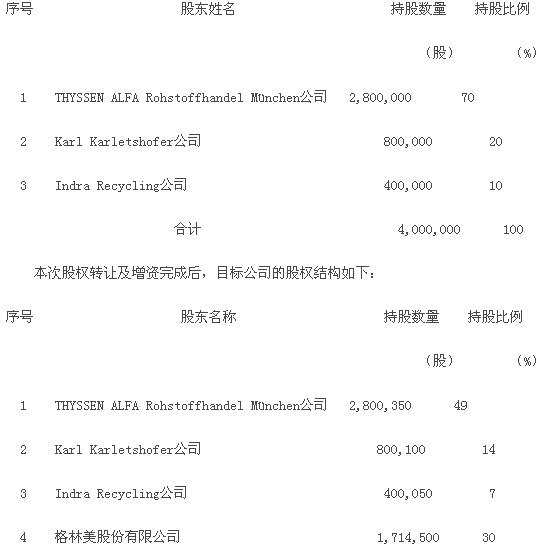

本次股权转让前,目标公司的股权结构如下:

序号 股东姓名 持股数量 持股比例

合计 5,715,000 100

3、目标公司的主要财务数据

依据致同会计师事务所(特殊普通合伙)出具的《2015年审计报告》[致同审字(2016)第310FC0562号],目标公司截至2015年12月31日的总资产为45,104,548.65元,净资产为-3,191,175.60元,2015年度的营业收入为

106,584,425.33元,净利润为-18,159,357.19元。

四、协议的主要内容

(一)股权转让及增资

根据契约,由公证人RainerKrick公证于慕尼黑,BAMETA决定将其资产从4,000,000.00欧元提高到总额5,715,000.00欧元,增资1,715,000.00欧元。

格林美被允许接受转让股份 1,714,500 股,编号 4,000,501-5,715,000,价值1,714,500 欧元。格林美同意支付价值补偿附加费 3,435,500.00 欧元以进入BAMETA,此费用应被做为目标公司资本公积。

(二)关于格林美入股BAMETA的说明

根据格林美未来加入BAMETA,各方就新股东格林美的权益,特别约定如下:

1、管理

(1)只要股东格林美持有目标公司至少 20%的股份,格林美有特别权利任免总经理,并对公司有共同代表权。其余股东有责任于股东大会上行使表决权。

(2)只要股东THYSSENALFA(及其持有的目标公司股份的法定继承者)持有至少20%的目标公司股份,THYSSEN ALFA有特别权利(德国民法典35)任命

具有整体代表权的目标公司总经理。

(3)如果总经理的任免超越了上述的股东特别权利,则需要股东大会至少2/3投票通过。

2、会计

只要格林美持有目标公司至少20%的股份,格林美有向会计部门额外推荐一名员工的权力。

3、技术

(1)签署此协议后,BAMETA将向格林美无偿提供所有格林美要求的他们所使用的技术文件。

(2)BAMETA应帮助格林美在中国设立类似的技术设施。BAMETA发生的相关费用(人员、差旅、开支等)将由格林美承担。

(3)格林美至少持有目标公司20%的股票,则上述条款3、(2)生效。

4、优先购买权

(1)只要格林美持有目标公司至少 20%的股份,BAMETA和 Thyssen Alfa会保障格林美在BAMETA和Thyssen Alfa在有色金属销售业务上的优先购买权。

(2)格林美应对BAMETA和Thyssen Alfa提出一份格林美有兴趣购买的有色金属类别清单。

(3)Thyssen Alfa 将会尽力让TSR Recycling GmbH& Co., Kg也加入优

先购买权或与格林美签订一个另外的协议,这需要 TSR的股东 REMONDIS Services und Beteiligungs GmbH和 ALFA ACCIAI S.p.A.都同意。

5、其他约定

(1)现有的股东THYSSENALFA、INDRA以及Karletshofer 保证只在BAMETA开始盈利的月份开始收取房租以及租赁费用。

所有方都同意,在合同约定的租期但是最多不超过25年的期间,BAMETA仅需交纳原有股东因为这块地所承担的摊销费用作为租金(摊销采购以及建设费用,已经执行的维护费用以及银行利息等)。

(2)商业计划的通过需要股东大会决议通过2/3投票决议通过。

(3)所有此协议下的,因执行或制作此协议产生的纳税、公证费用、一般开支和所有其它收费由目标公司承担。此外,各方应承担其各自的成本,包括咨询费。

(4)本次签署协议,经各方签字后即生效,本协议分英文和德文版本。任何对此协议的修改或者补充将需要以书面形式,除非需被公证。此条也适用于所有需要书面形式才能进行的修改,以书面形式的要求不能被口头或者暗示无效。

五、本次股权转让及增资的定价依据和资金来源

依据致同会计师事务所(特殊普通合伙)出具的《2015年审计报告》[致同审字(2016)第310FC0562号],同时经各方协商,公司本次受让BAMETA增资后的股份1,714,500股,合计出资金额为5,150,000欧元。本次股权收购及增资所需的资金来源为公司自有资金,本次收购不会对公司财务状况产生重大影响。

六、对公司的影响

BAMETA 主要业务是分离混合金属碎料中的黑色金属和有色金属, 包括各类复合铝料、混合铝料、火烧料(来自垃圾焚烧厂)以及电子废弃物线路板的处理,拥有世界先进的复杂废物破碎及分选不同种类废料的技术,并且利用股东REMONDIS、TSR、ThyssenAlfa的资源平台,保障了充足的原料供应渠道及下游销售途径,拥有良好的效益前景。

格林美作为国内废弃资源循环利用龙头企业,在废旧金属回收循环再造业务拥有扎实的产业基础,本次通过收购BAMETA股权,可以共享BAMETA的复杂废物分选技术与管理经验,提升公司在有色金属废物的技术水平与管理经验,获得BAMETA 以及股东在有色金属销售业务上的优先购买权,构建公司在欧洲市场的可靠废旧金属原料来源,建立与国际废物巨头的紧密合作伙伴关系,有利于增强公司该项业务的全球资源获取能力、技术水平与盈利水平。本次签署股权转让及增资协议,公司将充分利用世界的行业龙头在有色金属资源循环利用领域的丰富经验与完善的国际化市场平台,能进一步拓展并完善公司有色金属资源循环利用的完整产业链,实施技术、资本与资源的大联合,推动公司有色金属资源循环利用整体技术水平、产业水平与国际先进水平的完全接轨,提升公司再生资源产业的核心竞争力和盈利能力,对公司再生资源循环利用产业布局一带一路、走向国际化的战略发展具有深远的意义。

七、其他

本次签署股权转让及增资协议后,后期经营过程中仍不能排除因政策、经营环境、市场及经营管理等方面的不确定因素带来的经营风险,请广大投资者注意投资风险。公司董事会将积极关注相关的进展状况,并及时履行信息披露义务。

特此公告

格林美股份有限公司董事会

二Ο一六年十月二十六日

- 最新评论

- 我的评论