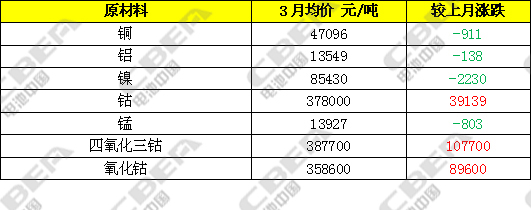

1、原材料市场

1.1 原材料市场综述

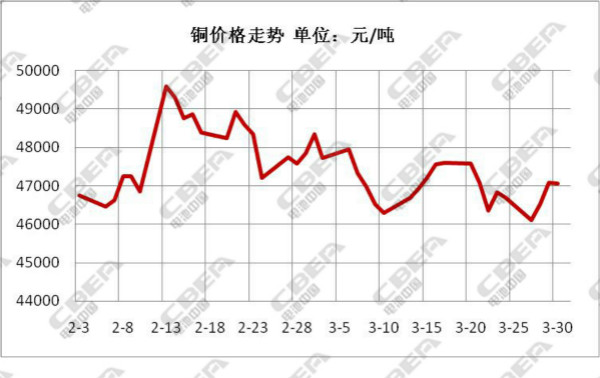

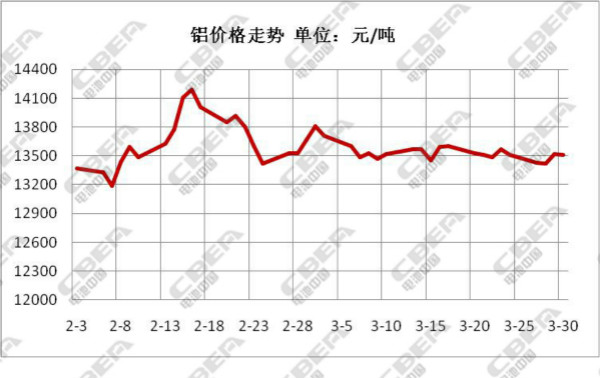

国际市场方面,智利铜矿将结束罢工,铜矿复产使得供应端利好因素逐渐散去,进而对铜价起到了一定的压制。同时,中国房地产调控升级,限制投资性需求,对铜市需求也会有所受限。进口贸易方面,2月份中国精铜进口量为23.38万吨,同比减少28.83%,环比减少15.96%,进口需求相对疲软打压铜价;本周下游需求并没有太大的改观。预计铜价短期内仍维持震荡格局。

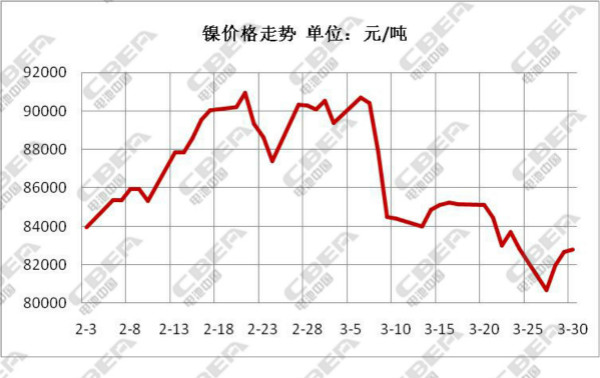

2月份中国镍矿进口量同比大幅增长,上游镍矿供给宽松预期再起,加之近期国内镍铁及不锈钢市场呈现走弱趋势,短期内镍市场价格仍受打压。近期由于印尼镍矿出口细则给予矿企较大的活动空间,因此后市镍矿出口量可以会比较大,而作用于镍价的时间将会比较长;菲律宾苏里高镍矿的供应将成为市场的关注点;清明节将近,预计镍价仍将以调整为主,低位支撑价可能在78000元/吨左右,市场多以观望为主。

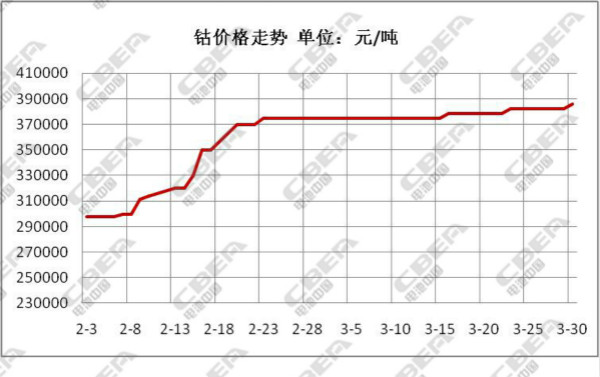

海外市场本周钴报价保持平稳上涨,但涨幅有所收窄,有业内人士表示,钴价能否继续上行至预期高位仍不是很确定。国内市场相对比较平静,买卖双方在价格上仍在僵持,市场询盘量有所减少,多在观望;一方面,由于终端市场消费动力不足;另一方面,由于前期快速上涨过程中产业链被动增加的库存仍待消化。国内金属钴现货市场仍呈现弱势运行格局,供应商报价维持高位,但成交并不多,部分贸易商有低价小量出货现象。截至本周五金属钴价格在38-39.2万元/吨,3月份金属钴市场均价为37.8万元/吨,均价较上月上涨3.9万元/吨。预计市场等待4、5月3C市场需求季节性回温,以及新能源汽车市场度过政策波动下的低迷期后,钴市将会重现活力。

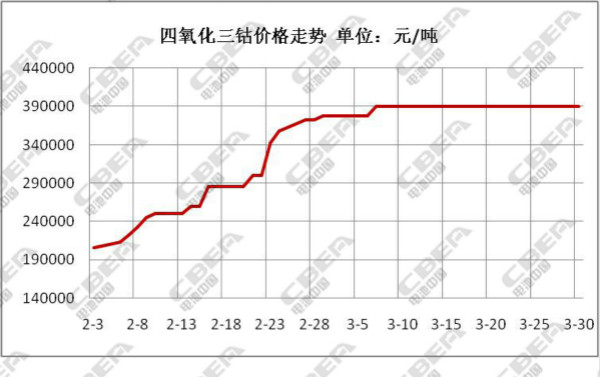

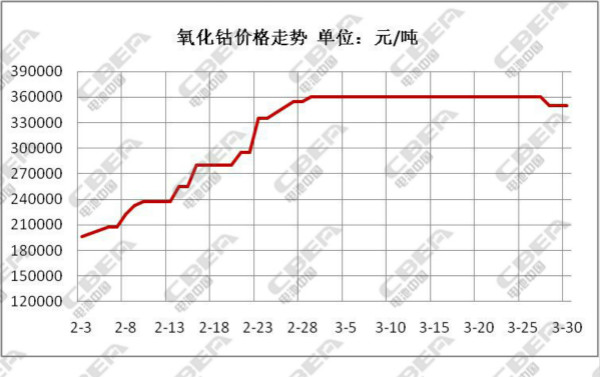

四氧化三钴本月市场保持上涨态势,但近一两周,价格上涨有所放缓,基本维持平稳态势,交易双方在高位价格有所僵持,市场成交情况一般,下游多按需采购,目前,四氧化三钴市场价格在38-40万元/吨,3月份市场均价为38.77万元/吨,均价较上月上涨10.77万元/吨。氧化钴市场仍在消耗库存,本周市场成交偏弱,目前市场价格在34-36万元/吨左右,3月份市场均价为35.86万元/吨,均价较上月上涨8.96万元/吨;钴盐市场整体高位价格支撑较难。

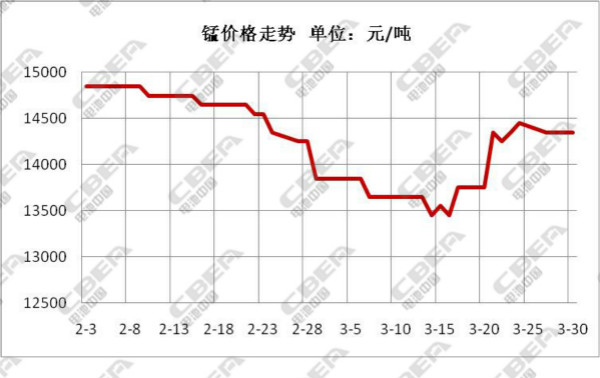

电解锰价格本月延续上涨态势,现货价格从月初的13850元/吨上涨至目前14350元/吨,涨幅近500元/吨。市场供需双方在打价格战,供应方多看涨后市,惜售心理加重,低价出货意愿不强;采购方受市场上涨情绪的带动,采购积极性增强,但市场拿货难度加大,生产商惜售现象普遍。预计锰价短期内仍延续涨势。

2017年2月电解锰出口总量为3.355万吨,同比增长96%,环比减少10%。涉及企业约50家,前十大企业出口总量达到2.13万吨,占比63.4%。电解锰出口最终国主要是韩国、日本、俄罗斯、荷兰和印度,占比达83.61%。

1.2 原材料价格指数

2、正极材料市场

2.1 正极材料市场综述

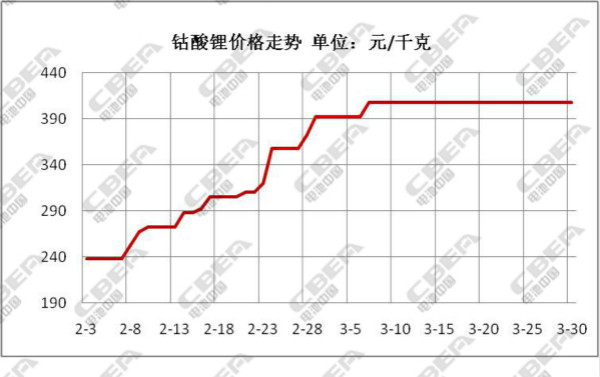

3月份钴酸锂市场均价为40.48万元/吨,均价较上月上涨11万元/吨,主要是由于有色金属铜、镍、钴等原材料价格持续上涨,从而助推钴酸锂及三元正极材料价格持续上涨。本周钴酸锂正极材料市场渐趋于平稳。

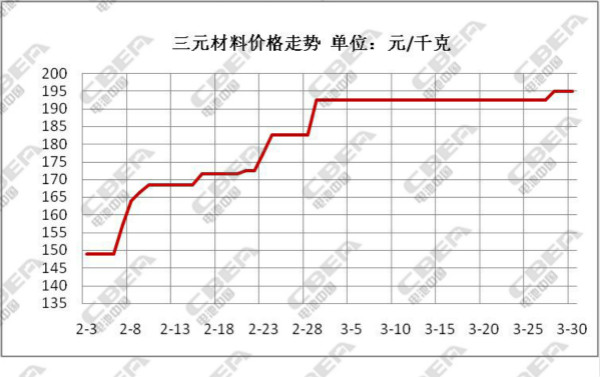

三元材料523系本月市场均价涨至19.28万元/吨,均价较2月上涨2.38万元/吨。截至本周五三元材料523系价格在19-20万元/吨,基本与上周持平,三元材料终端新能源汽车市场前两个月产销表现相对低迷,大厂基本保持固定签单出货,上下游利润挤压下部分中小企业有减停产现象。

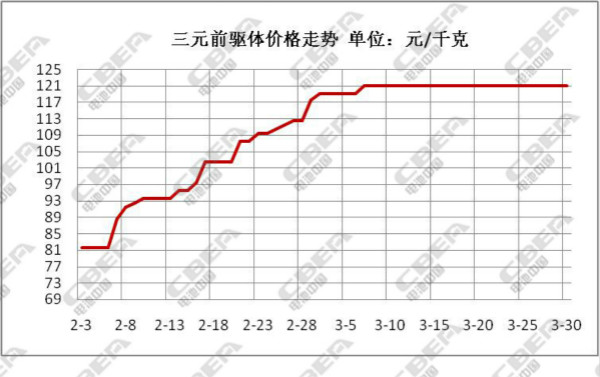

三元前驱体目前市场价格在11.8-12.4万元/吨,3月份市场均价为12.06万元/吨,较2月上涨2.16万元/吨。进入3月下旬,动力电池用钴材料价格整体表现平稳,主要是由于前期市场价格上涨过快;另外,春年过后持货厂商报价大幅上扬,但现货市场成交量仍不大,下游多在观望,上游供货商涨价动力不足。

电池级碳酸锂目前市场主流价格为13.2万元/吨,仍处于相对高位,预计未来市场整体供应仍将处于偏紧态势。2017年市场仍有大量投资用于碳酸锂标的的兼并购,目前包括比亚迪、西部矿业、科达洁能、天赐材料、美国雅宝等上市公司已投入资金29.74亿元用于兼并购碳酸锂标的。上市公司通过资本兼并购提高公司金属资源储量,从而增强上市公司的可持续发展能力,提高公司的盈利水平,避免同行业的竞争,增强上市公司独立性;将业务扩展至碳酸锂的生产加工,从而延伸至整个产业链,提高企业的盈利能力。

2.2 正极材料价格指数

3、负极材料、隔膜、电解液市场

3.1 市场综述

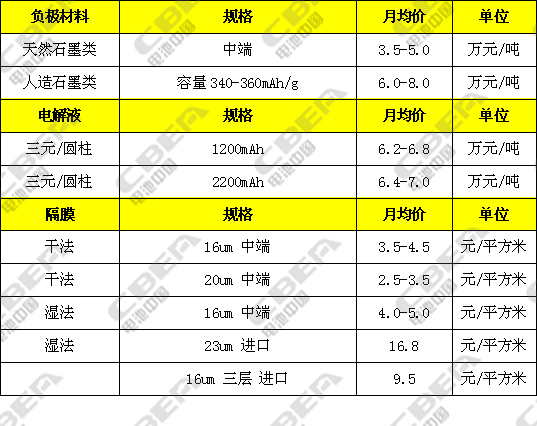

随着新能源汽车在实际应用中对续航里程要求的不断提高,目前的材料体系明显已无法满足现实需求,研发新型高能量高性能材料将迫在眉睫,硅基材料已成为电池企业和锂电材料商改善负极的最优先选择。近期,国内负极材料市场出货量有所回升,下游动力电池企业拿货量有所增加,目前,低端负极材料主流报价1.8-2.2万元/吨,中端产品主流报价4-5.5万元/吨,高端产品主流报价8-10万元/吨。预计4月份,随着动力电池市场需求的逐步回温,负极材料出货量将有所增加,市场活跃度会增强,2017年的负极材料市场仍被看好。

隔膜市场相对平稳,国内低端干法隔膜市场竞争仍比较激烈,企业竞争多采取价格战的形式。目前,动力电池隔膜市场需求仍未回到高位,但由于供应相对偏紧,价格维持坚挺,市场主流价格在4-5元/平米。企业扩建方面,包括星源、鸿图、沧州明珠等在内的隔膜厂家都在扩建湿法动力隔膜项目,下半年市场将呈现集中投产现象,随着产能的陆续释放,预计隔膜价格或将呈现下滑态势。

电解液市场受原材料价格影响较大,对于电解液企业来说,2017年将是极具机遇与挑战的一年。随着三元动力电池走向台前主力位置,在成本压力下,基于三元、硅等新型正负极材料的动力电池电解液研发生产也将极大的考验着电解液企业。

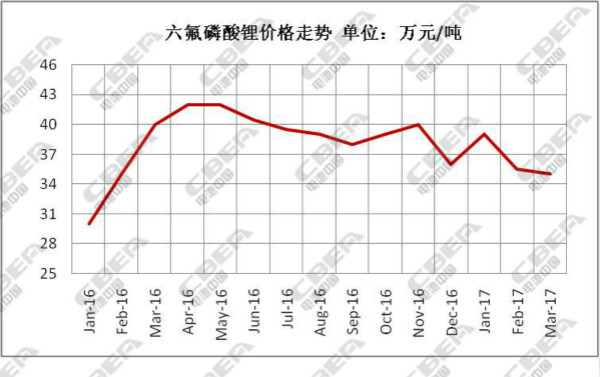

电解液主要原材料六氟磷酸锂价格本月仍呈现小幅下滑趋势,目前市场价格约为34-35万元/吨左右。随着六氟磷酸锂企业新增产能的持续释放,预计价格仍将呈现下滑趋势。

3.2 价格指数

4、锂电池市场

4.1 锂电池市场综述

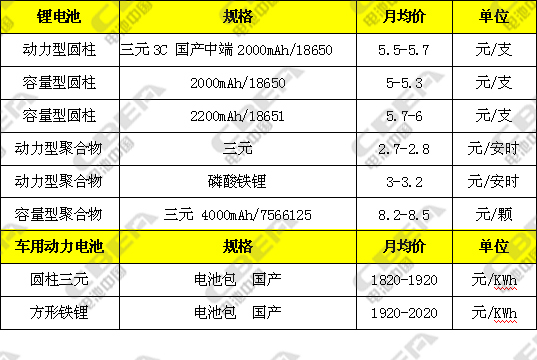

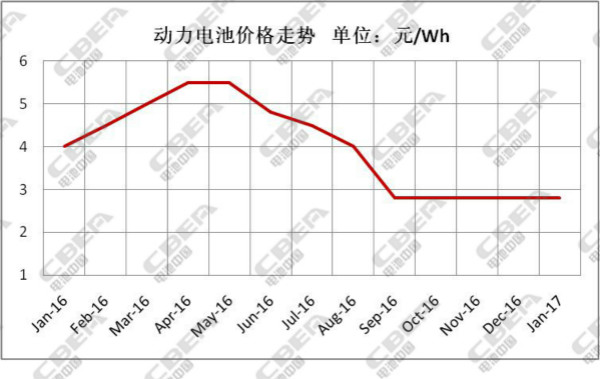

现阶段各电池企业正面临与下游车企进行激烈的价格谈判,市场主要表现在,车企在焦急等待推广目录的同时,为了弥补补贴退坡的缺口,对动力电池厂商进行价格打压。由于电池原材料价格仍处于高位,电池企业基本不愿意降价销售。目前,动力电池企业整体开工情况一般,订单量与去年同期相比有所减少,预计市场需求在4月中下旬以后将会有所回暖。

4.2 锂电池价格指数

4.3 锂电池及相关材料产量统计

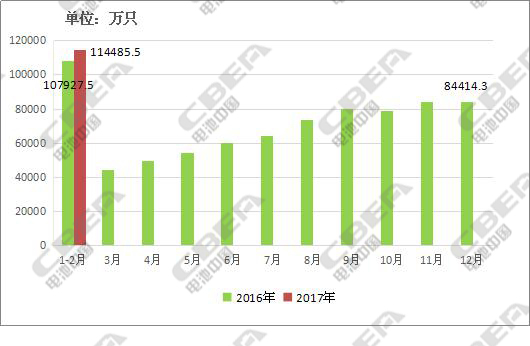

据国家统计局最新公布数据显示,2017年1-2月中国锂离子电池产量合计为11.449亿只,去年同期产量为10.79亿只,同比增长6.1%。2月份磷酸铁锂正极材料产量为3120吨,环比增长19%;三元产量为4660吨,环比减少10.7%;负极材料产量为9200吨,环比减少12%;隔膜产量为5700万平米;电解液产量为7080吨,环比减少16.6%。

2016-2017年2月中国锂离子电池产量对比

5、新能源汽车市场

5.1 新能源汽车市场综述

从2月份乘联会公布的产销数据来看,新能源乘用车销售了16521辆,同比增长63.7%,这种“震荡上行”的局面给市场增添了不少的信心,从3月份的市场情况来看,新能源汽车市场增长趋势已经开始逐步恢复常态,新政对于新能源汽车的影响,还要看后期市场的整体表现。

进入3月以后,不管是传统的车企北汽、比亚迪,还是最新进入的正道集团,都在加快布局。如北汽新能源发起设立的“安鹏中国新能源汽车产业发展基金”,未来将撬动千亿元规模的社会资本参与推动新能源汽车产业发展;而比亚迪则忙于布局全产业链,与青海、深圳的两家公司携手,涉足锂资源,如此完善了新能源汽车产业链的上游,从而使公司受原材料价格上涨的风险大幅降低。

5.2 新能源汽车产销量统计

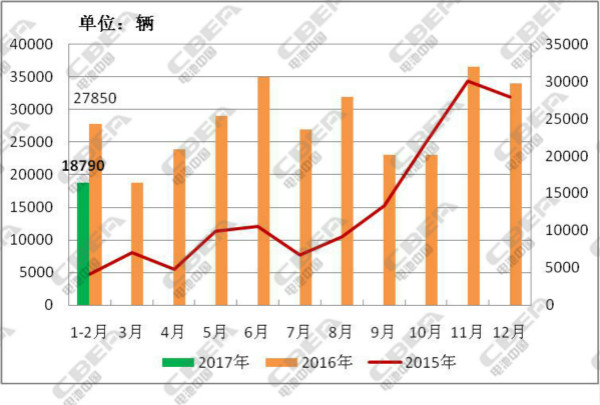

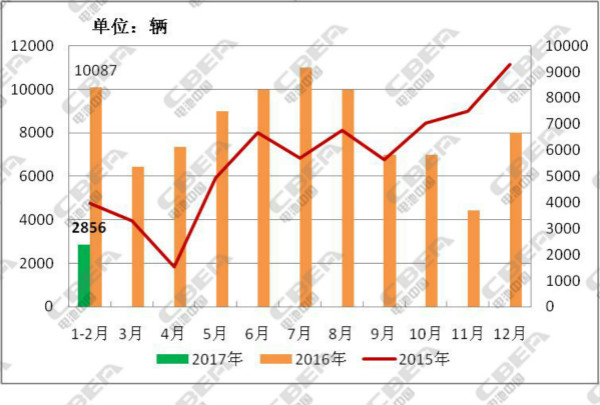

据中国汽车工业协会公布数据显示,2月新能源汽车产销分别完成17972辆和17596辆,比上年同期分别增长15.5% 和30.3%。其中,纯电动汽车产销分别完成15327辆和13919辆,比上年同期分别增长32.3%和49.5%;插电式混合动力汽车产销分别完成2645辆和3677辆,比上年同期分别下降33.5%和12.4%。

从车型产销情况来看,2月新能源乘用车产销分别为15962辆和16667辆;新能源商用车产销分别为2010辆和929辆。

2015-2017年2月中国纯电动乘用车产量对比

2015-2017年2月中国插电式混合动力乘用车产量对比

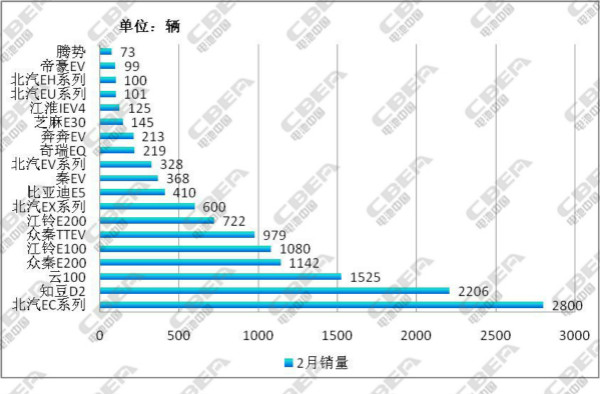

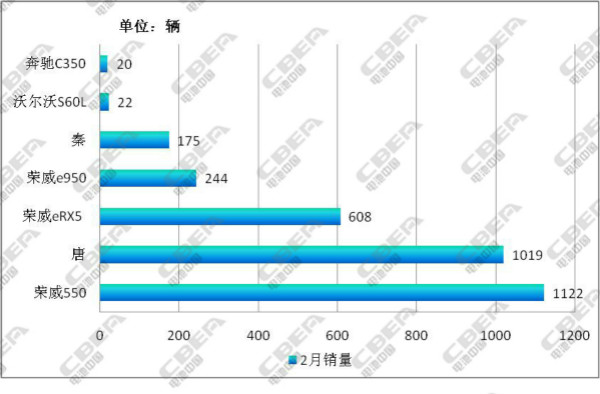

据乘联会公布数据显示,2017年2月中国新能源乘用车(含纯电动和插电式混动)销量为16521辆,同比增长63.7%。其中,纯电动乘用车销量为13311辆,插电式混合动力乘用车销量为3210辆。

从车企具体车型来看,北汽EC系列以2800辆的销量位居榜首,知豆D2凭借可爱的外观及较亲民的价格,以2206辆的出色表现位居第二,独自扛下了吉利新能源的大旗;而众泰的两款小车也是表现不俗,众泰云100在2月的销量为1525辆,众泰E200的销量为1142辆,同比均呈现高幅度的增长。

2017年2月中国纯电动乘用车按车型销量排名

2017年2月中国插电式混合动力乘用车按车型销量排名

6、小结

新能源汽车产业的发展进步对动力电池提出了更高要求,对电池品质、能量密度、安全系数等,同时电池制造也朝着信息化、稳定化等方向迈进。动力电池企业的核心竞争力,是通过技术创新、生产自动化、管理规范化,加快推进电池智能制造步伐,推动我国电池产品进入更高端市场,以满足新能源汽车对电池高品质的要求。

新能源补贴政策的落地将引导和规范新能源汽车健康发展。政策对动力电池能量密度和安全性的要求提升将淘汰中小电池厂商,锂电池行业市场集中度将增加,大型电池厂商将持续受益国内新能源汽车产业的高速发展。

预计,2017年动力电池新增投资规模将持续增长,行业产能大幅增加。动力电池新标准的出台,有助于缓解行业低端产能过剩局面,龙头企业凭借规模和技术优势,有望获得更多的市场份额。

- 最新评论

- 我的评论