7月28日,华泰证券发布了《高壁垒+高成长的锂电湿法隔膜——锂电池材料系列深度报告(一)》的报告,在报告中,分析认为:湿法涂覆隔膜性能优势显著,动力电池领域渗透率提升;湿法需求增长推动国产化进程,行业湿法产能投资加大;双积分制度推动新能源车市场增长,2020年湿法隔膜需求18亿平米;良品率影响湿法隔膜有效产能释放,预计下半年供应仍将偏紧。预计2020 年国内新能源整车销量有望达到181万辆,对应动力锂电池需求73GWh,加上消费类和储能锂电池的需求,2020年我国锂电池总需求有望达118GWh。而2020年国内对隔膜的需求量将达到24亿平米,其中湿法需求量18亿平米,2016年至2020年湿法隔膜需求复合增速达到27%。

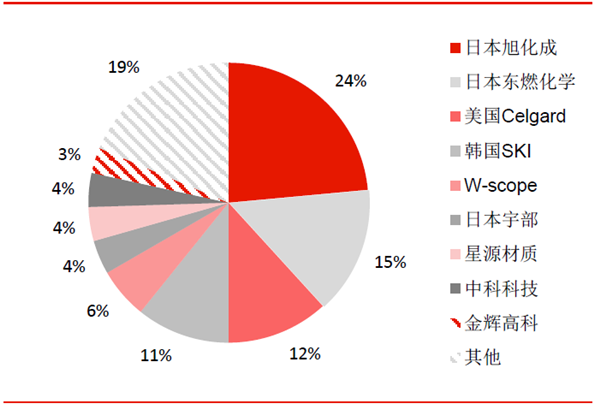

全球2015年锂电隔膜企业市占率

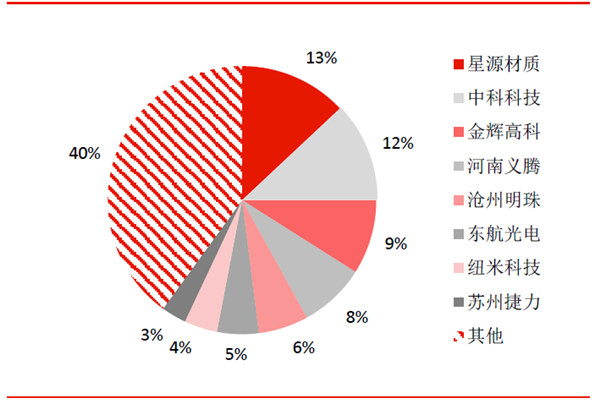

中国2015年锂电隔膜企业市占率

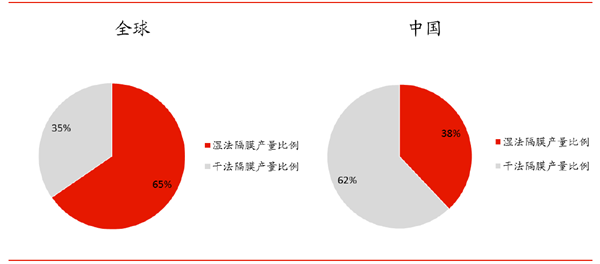

2015年全球和中国干湿法隔膜产量比例对比

海外企业领先,国内企业扩张加速

全球隔膜市场目前仍以海外企业为主导,2015 年全隔膜产量来看,日韩企业依然市占率领先。旭化成、日本东燃、Celgard、SKI、W-scope、日本宇部占据前六的位置,前六家海外企业总市占率达到72%,国内最大的隔膜企业星源材质市占率4%,排名第五。2015年国内隔膜市场格局来看,国内隔膜行业也相对集中,CR8占比60%。由于国内目前使用干法隔膜较多,2015年市占率第一的隔膜企业星源材质以干法隔膜生产为主,但是随着湿法隔膜渗透率的上升,2016 年湿法隔膜企业的销量已经显著提升,未来有望占据市场主导地位。

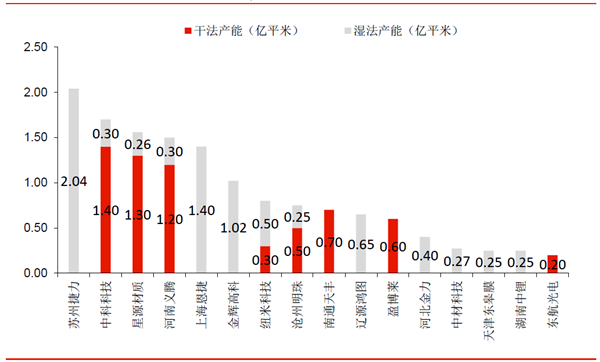

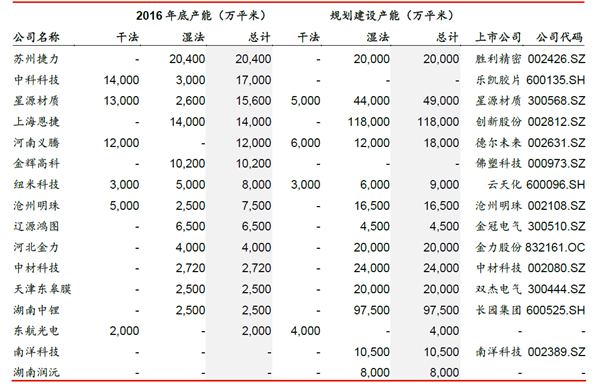

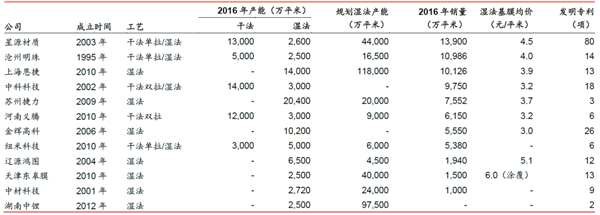

2016年底国内隔膜企业干湿法产能

下半年供应预计仍然紧缺 2020年有望达到18亿平米

2017年6月13日,国务院法制办发布工业和信息化部关于《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法(征求意见稿)》公开征求意见的通知。2018-2020年新能源汽车积分比例要求分别为8%、10%、12%,如果按此方法严格执行,2018年乘用车总量需达到约80万辆才可满足双积分要求。

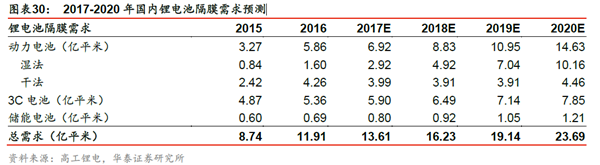

2017-2020 年国内锂电池隔膜需求预测

判断双积分并行政策下,2020年新能源整车销量有望达到181万辆。客车增长趋缓,其中纯电动乘用车有望从2016年的26万辆增长至109万辆,2016-2020年复合增速44%,有望成为新能源整车销量增长最快的细分领域。

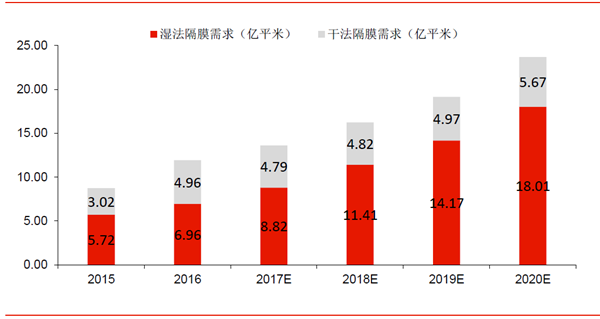

2015-2020 年国内锂电池隔膜需求量

预计国内动力锂电池需求2020年有望超过70GWh,2016-2020年复合增速26%。新能源客车销量增长虽然趋缓,但是单车带电量的提升仍将拉动客车电池的稳定增长,短期内客车电池仍是动力电池需求主要支撑。新能源乘用车的高增长将拉动乘用车电池需求快速提升,尤其三元动力电池需求将快速增长,预计乘用车电池需求将在2018 年超过客车电池。

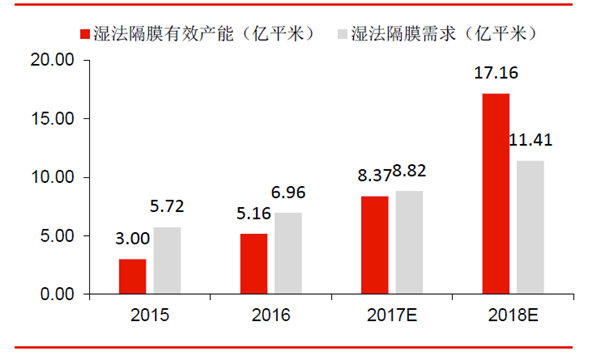

2016年底国内主要隔膜公司产能及规划建设产能

基于国内动力锂电池、3C锂电池、储能锂电池的需求预测,假设1kWh锂电池需要20平米隔膜,预测2017年国内隔膜总需求将达到13.61亿平米,到2020年全国锂电隔膜需求将达到23.69亿平米,2016-2020年复合增速19%。假设动力三元电池、3C锂电池均采用湿法隔膜,预计2017年湿法隔膜需求达到8.82亿平米,到2020年国内湿法隔膜需求将达到18.01亿平米,2016-2020年需求复合增速27%。国内干法隔膜需求增长将相对缓慢,预计2016-2020 年需求量复合增速仅为3%。

未来国内湿法隔膜需求增长将远高于干法隔膜

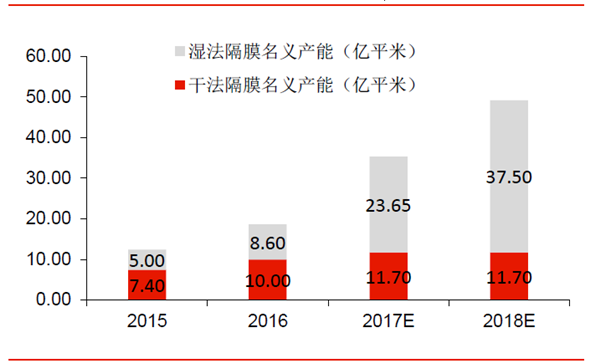

2016年底国内锂电池隔膜产能总计约18.6亿平米,其中湿法隔膜产能约8.6亿平米,干法隔膜产能约10亿平米。2017 年国内多个湿法隔膜新增产能陆续建成投产,据统计按照各项目规划产能的建设周期测算,2017年我国新增湿法隔膜名义产能达到14.7亿平米,而干法隔膜新建项目相对少很多,2017年新增干法名义产能约1.7亿平米。

受良品率和投产时间影响,2017年国内湿法隔膜有效产能仍将低于需求。

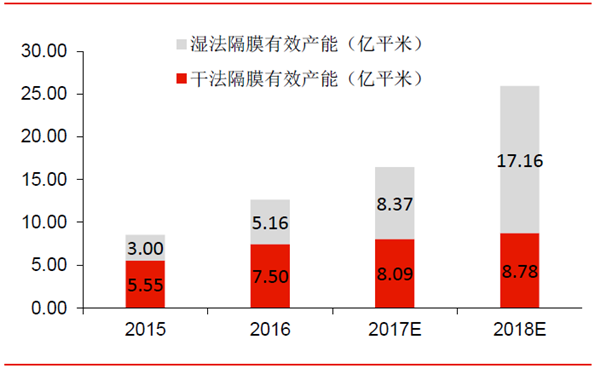

2015-2018国内干湿法隔膜名义产能

2015-2018国内干湿法隔膜有效产能

如果仅看国内隔膜未来的名义产能,容易错误地得出干湿法隔膜今年均已出现产能过剩的结论。而实际上,隔膜生产由于其技术难度较大和生产工艺控制的要求较高,国内隔膜企业的产品良率普遍不高,例如湿法隔膜国内一线生产企业基膜的良率在80至90%,而涂覆之后整体湿法涂覆良率基本在60-70%,而众多的二线、三线隔膜生产企业的良率就更低了。

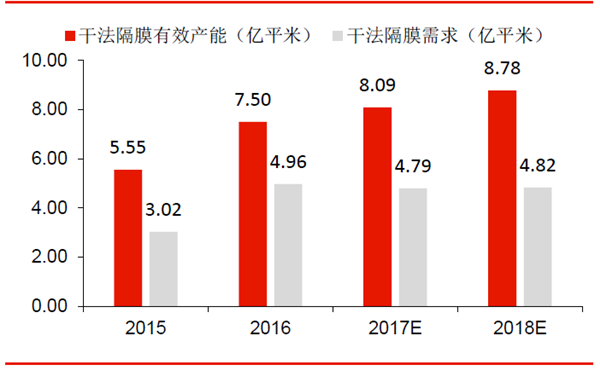

2015-2018国内干法隔膜供需情况

2015-2018国内湿法隔膜供需情况

所以在综合考虑了新增产能的投产时间以及不同隔膜企业产线的良率,对国内干湿法名义产能做了相应调整。经调整,我们预计2017 年国内干法隔膜有效产能为8.1 亿平米,湿法隔膜有效产能为8.4 亿平米,比名义产能有大幅减少,而记者认为隔膜有效产能更能反映实际的市场供给情况。

从干湿法隔膜的有效产能和需求来看,国内干法隔膜的产能过剩明显,未来价格下行压力较大;而湿法隔膜2017 年有效产能仍然略低于下游需求,尤其是在锂电池质量要求提高的背景下,对高端湿法隔膜的需求将会不断提升。所以虽然上半年受新能源车销量影响湿法隔膜价格也有小幅下调,但下半年随着新能源车销量的回升,记者判断湿法隔膜的价格将会企稳,尤其对于生产高端湿法隔膜的一线厂商来讲,有可能出现供不应求的现象。

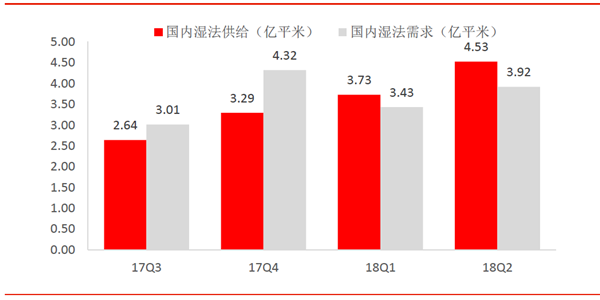

17Q3-18Q2 国内湿法隔膜季度供需情况预测

为了进一步了解国内湿法隔膜的动态供需情况,记者详细拆分了湿法隔膜的季度数据。随着湿法隔膜产能释放,季度供给将从17Q3的2.64亿平米攀升至18Q2的4.53亿平米。上半年由于政策调整影响,新能源汽车销量增长放缓,预计3、4季度销量将明显回升,通过对电池厂产量的预测,预计17Q3-17Q4的湿法隔膜需求将分别上升至3.01 亿平米和4.32亿平米,18Q1-18Q2湿法隔膜需求将短暂回落。所以整体来看,2017年3、4季度国内湿法隔膜尤其是高端产品仍将供不应求,而2018年开始将进入产能过剩阶段。

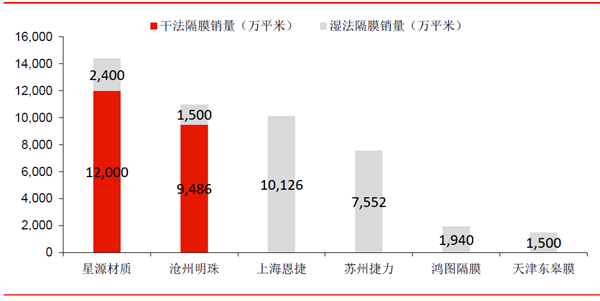

2016年湿法隔膜企业销量大幅提升

随着创新股份公告拟收购上海恩捷,金冠电气拟收购鸿图隔膜,长园集团拟收购湖南中锂,乐凯胶片拟收购中科科技,国内主流锂电池隔膜公司基本都已经完成上市或在上市过程中。根据已上市或拟上市隔膜公司公告,从2016年隔膜销量来看,干法隔膜为主的星源材质和沧州明珠销量占据前二,销量分别达到1.4亿平米和1.1亿平米。在国产化逐渐深入的背景下,2016年国内湿法隔膜企业销量大幅提高,湿法隔膜企业上海恩捷和苏州捷力销量分别增长至1亿平米和0.76亿平米。

2016年可比公司锂电池隔膜销量排名

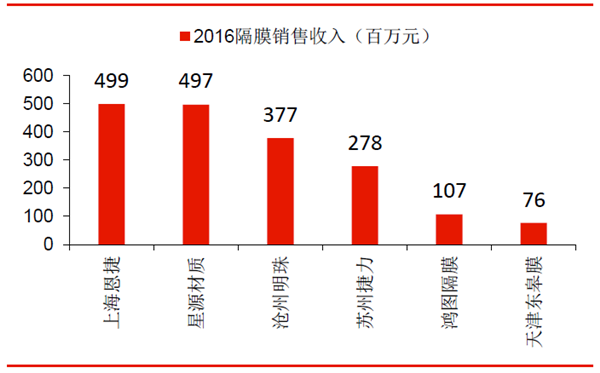

2016年可比公司隔膜收入排名

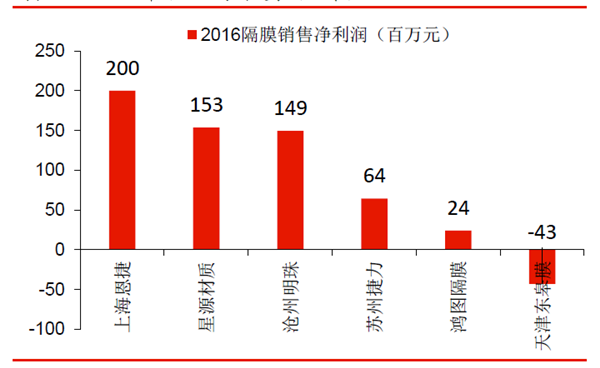

2016 年可比公司隔膜净利润排名

上海恩捷虽然2016年隔膜销量仅仅是国内第三,但得益于湿法隔膜和涂覆膜单价的优势,2016年隔膜销售收入和净利润均名列国内第一。星源材质2016年收入与上海恩捷相近,但净利润却相差较大。天津东皋膜2016年隔膜销售暂时亏损,但是今年5月“年产2亿平方米动力电池湿法隔膜”的第一条产线已经正式投产,预计今年有望扭亏为盈。毛利率方面,沧州明珠、星源材质、上海恩捷列第一梯队,2016年隔膜毛利率均在60%以上,鸿图隔膜和苏州捷力毛利率略低,约49%。净利率方面,沧州明珠和上海恩捷2016年隔膜净利润均达到40%,而星源材质净利率略低,仅为31%,对比星源材质和上海恩捷,两者毛利率接近,但星源材质的销售费用率和管理费用率明显偏高,影响了公司整体净利率水平。

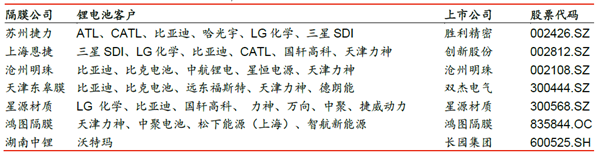

锂电池龙头与隔膜龙头强强联手

锂电池龙头与隔膜龙头强强联手

国内龙头锂电池企业基本上也选择了龙头隔膜公司作为供应商,形成强强联合的局面。CATL 隔膜供应商有苏州捷力、上海恩捷和沧州明珠;比亚迪隔膜供应商有苏州捷力、沧州明珠、星源材质、天津东皋膜;国轩高科的隔膜供应商有上海恩捷、星源材质。同时国内一些龙头隔膜企业也已经给海外锂电池公司供应隔膜,苏州捷力的客户有LG化学、三星SDI;星源材质的客户有LG化学;鸿图隔膜的客户有松下能源(上海)。

国内主流锂电池隔膜企业综合对比

国内主流锂电池隔膜企业中上海恩捷目前优势明显,2016年底已经拥有1.4亿平米湿法隔膜产能,虽然产能不及苏州捷力,但湿法隔膜16 年的销量超过1亿平米,国内湿法排名第一。从扩产节奏来看,上海恩捷已规划湿法产能11.8 亿平米,领先于其他竞争对手。从技术积累角度来看,星源材质拥有发明专利80项,国内隔膜企业内数量最多,并且公司湿法基膜均价4.5元/平米,高于众多竞争对手,说明公司隔膜产品性能优秀具有较强的产品议价能力。

- 最新评论

- 我的评论