“原料的涨跌都是悬崖式的,从来都没有温和的。这是大宗物资贸易的基本特征。”对于碳酸锂价格的下跌,吉林大学青岛汽车研究院副院长顾国洪如此评论说。

短短几个月,碳酸锂价格从60万元/吨,悬崖直下,跌破30万元/吨,跌幅达50%。据上海有色网发布最新数据,3月22日,碳酸锂(99.5%电池级/国产)跌7000元,报28.8万元/吨,已经击穿30万元/吨关口,创逾1年新低。

曾经炙手可热的碳酸锂,彻底跌落悬崖。据媒体报道,由于碳酸锂价格持续下滑,让“下游客户不敢下大订单”,观望情绪严重,同时海外市场也出现了退单现象。“目前业内还在加快抛售碳酸锂。”“低价甩卖。”

而且,碳酸锂跌速越来越快。从去年11月最高价格约60万元/吨,到今年3月初跌破40万元/吨大关,用了三个月;而从40万元/吨,到跌破30万元/吨,仅用了不到一个月时间。

20万元/吨,是业内对碳酸锂价格的普遍预期。

理想汽车CEO李想判断,碳酸锂价格会长期稳定在每吨20万元-30万元。蔚来创始人李斌预测,今年四季度碳酸锂价格有望降至20万元/吨。中国科学院院士欧阳明高认为,比较合理的价格平衡点可能在20万元/吨左右。宁德时代“锂矿返利”计划,也将碳酸锂结算价格狠狠锁定在20万元/吨。

按照目前下跌速度,碳酸锂在二季度跌到20万元/吨的价位,是大概率事件。买涨不买跌,行业都在观望。

头部电池厂商开工率40%

下游需求不及预期,这让碳酸锂失去了持续上涨的根基。据市场知情人士透露,由于汽车订单大幅减少,国内某电动汽车厂商削减了旗下西安和深圳两家汽车装配厂的生产班次。

知情人士称,该厂商已将上述两家工厂的工人轮班次数,从每日三更减少到每日两更。其中,西安工厂的部分工人的工作节奏,由原来的“做五休二”、周末经常要加班,改为“做四休三”。

而在3月初,理想汽车CEO李想发布微博称,“根据上险量的初步统计,2023年1月+2月,乘用车上险量同比2022年1月+2月下跌超过25%;此外,新能源乘用车的占比超过30%了。结论:碳酸锂无论如何都要大幅降价了,因为需求远远不如预期。”

中汽协曾预测,2023年国内新能源汽车销量预计将达到900万辆,同比增长35%。虽然仍是增长,但相比2022年超过90%的增速,应该算是严重失速。此前,利元亨市场总监王斌在接受电池中国专访时也表示,“下游新能源车的增长曲线放缓了,虽然数量在增加,但增长率在放缓。”

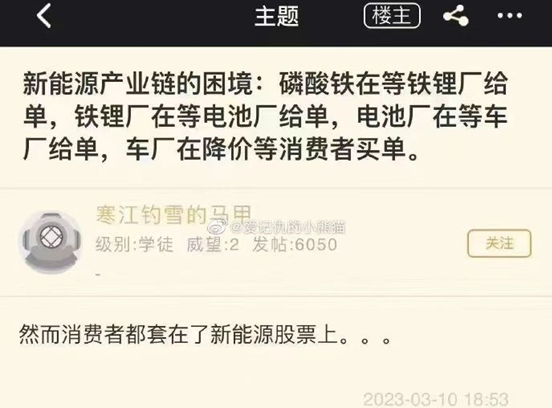

高速奔驰之下,突然踩下刹车,这不免对行业引起不良影响。网络上就有个关于“新能源产业链的困境”的帖子,说明了一定问题:磷酸铁在等铁锂厂给单,铁锂厂在等电池厂给单,电池厂在等车厂给单,车厂在降价等消费者买单。有网友戏谑评论:然而消费者都套在了新能源股票上。

“个人比较赞同以上说法,受各种因素影响,目前市场确实如此。”近日,国内某磷酸铁锂厂商负责人邱天(化名)向电池中国证实上述“所言不虚”。他说,目前铁锂的下游,动力电池市场不是很好,储能市场稳步爬升。另一位业内人士也指出,“经济倒没差到这个程度,但是大家观望情绪太严重了。”

据邱天爆料:国内某动力电池龙头产能利用率严重下滑。“目前个人了解X开工率也就40%左右。所以市场整体需求量不高。前两个月,排名前几的电芯厂开工率都不高。”他说。

动力电池市场经过多年狂飙式的扩张,已经出现了产能过剩的隐忧。事实上,2022年国内部分电池厂家已经开始慢慢收窄步伐。宁德时代2022年报告显示,其电池系统库存量为70GWh,相比于2021年的40GWh增长超过75%。宁德时代尚且如此,其他厂商可想而知。

锂供给即将过剩

另一方面,行业周知,锂资源本身是不缺的,这让碳酸锂无法长期“囤积居奇”。欧阳明高曾给出过一组数据:2020年全球锂经济可采储量达到2200万吨,比2005年增加400%,可以生产约227TWh动力电池。他表示,以NCM811电池为例,平均每辆100千瓦时,可装超过22亿辆纯电动汽车。

特斯拉CEO马斯克多次强调,新能源电池生产的关键限制是提纯锂元素的产能,而不是勘探锂矿。过去几年,电池厂商和锂矿产企业大规模进行锂资源投资,目前其产能已经开始陆续释放,同时国内盐湖提锂、云母提锂等技术提升,也带来持续的的供给增量。

目前,许多头部电池企业锂资源自给率已经大幅提高。粗略计算,宁德时代持有的碳酸锂权益产能以及其电池回收的提锂能力,保守预计2023年底可释放锂盐产能约20.3万吨,可供给动力电池290GWh。亿纬锂能表示,该公司碳酸锂产量将陆续提高,初步测算今年会有约1万吨的产出。

业内机构统计数据显示,截至2022年底,中国主要碳酸锂生产企业产品产能达43.55万吨/年,较2021年同比增12.23%。2022年中国碳酸锂产量为39.5万吨,同比增长32.5%。

碳酸锂产量的提升,已经较好地改善了供需格局。根据业内机构统计,2022年中国碳酸锂的供需比只有0.94,这也是导致市场货紧价扬的主要原因,而今年截至目前中国碳酸锂的供需比已回升至1.0左右,碳酸锂的紧供局面有较为明显的改善。

中信建投期货预计,2023-2025年锂供给分别约112.25万吨、154.65万吨和183.1万吨碳酸锂;锂需求分别为110.45万吨、136.12万吨和165.15万吨碳酸锂。从上述数据可以看出,2023年行业将实现锂供需平衡,2024年后将出现供给过剩。那么,碳酸锂价格跌落悬崖,则不足为奇。

锂厂商开始亏损

碳酸锂价格下跌,无疑对整个新能源汽车产业链、特别是中下游企业是巨大利好。川财证券研报指出,近期锂电池上游原材料价格持续下行,叠加电解液、铜箔、隔膜等环节的降价,电池的整体成本有望持续下行,电池环节的盈利能力有望逐步提高。

不过,对于曾经“躺着赚钱”的上游锂盐厂商来说,将是重磅的一击,特别是高价囤货的中小厂商。据了解,不少企业在之前高价囤了好多锂矿石和碳酸锂,现在锂价加速下跌,自己只能冷飕飕地“高位站岗”。目前已有锂渣提锂厂家“破产”的传闻。

“这个锂价格下跌,对这个行业是个巨大的打击。因为每家或多或少都会有些库存,有些库存还都不小。锂跌价以后,那肯定是按照最低的价格结算,所以就会造成大量存货积压。”某国内锂电正极材料厂商负责人向电池中国表示。

30万元/吨,已经戳破了一部分锂盐厂商的成本价。

通常来说,锂辉石提锂成本约7万-8万元/吨,但在自家无矿的情况下,生产成本可能会超过每吨30万元。而云母提锂的成本还要高于锂辉石成本。据报道,江西宜春锂矿当地2022年新增的部分产能,只有碳酸锂价格超过40万元/吨才可以保本;那么其中的生产商注定是要亏损无疑。

未来几年,50万、60万元/吨的碳酸锂大概率是回不去了。正如赣锋锂业董事长李良彬所言,锂盐“有60万元一吨的昨天,就可能有10万元一吨的明天。”

目前有不少小型锂选矿厂、碳酸锂厂商已经停产停工,大量曾经高价囤货的锂矿中间商患上了失眠症,有些人一夜白发,积压的库房内,“白色的石油”布满着灰尘,已经无人问津。

风水轮流转,无人能摆脱周期的命运。

- 最新评论

- 我的评论